Estudio de mercado de recubrimientos en Estados Unidos

El pasado 22 de noviembre pudimos asistir a la presentación del estudio de mercado de recubrimientos en Estados Unidos organizado por ASCER y presentado por Joe Lundgren, de JLC Consulting, en el que explicó la situación del país en lo relativo a la economía, el sector de la construcción y las ventas de pavimentos y recubrimientos de todo tipo.

Economía

Por lo que respecta a los niveles de desempleo, las cifras son positivas, puesto que la tasa de desempleo se sitúa por debajo del 4% desde finales del 2021, cifra que está en los mejores niveles de los últimos 20 años, salvo el periodo 2017-2019 en el que fue ligeramente mejor.

Por el contrario, en lo referente a los tipos de interés, estos van al alza desde 2022, situándose en un 7,6% a la finalización de octubre de 2023, unos números que doblan los tipos previos a 2022. Este dato afecta a los préstamos concedidos, los cuales han sufrido una bajada importante, situándose en menos de la mitad de los que se concedieron en 2022. Sin embargo, la tasa de inflación, a pesar de que es superior a la vivida en los años prepandemia, muestra signos de decrecimiento y se sitúa en torno al 3% en lo que llevamos de 2023.

En lo referente a los niveles de ahorro, desde la Covid 19, el porcentaje de ingresos que los americanos destinan al ahorro se sitúa por debajo del 5%, motivado por las tasas de inflación y el mantenimiento del ritmo de gasto, lo que ha provocado una mayor utilización de las tarjetas de crédito para llegar a final de mes. Todos estos acontecimientos han llevado a que el índice de confianza del consumidor sea un 40% más bajo que el registrado en los meses prepandemia.

Construcción de nueva vivienda

Si echamos un vistazo a la construcción de vivienda nueva, lo que podemos ver es que los valores son positivos. El año 2022 se cerró con la construcción de 1.375.000 viviendas (unifamiliares y plurifamiliares), lo cual es una tendencia alcista desde la recesión económica de 2008, cuando se registraron los valores de obra nueva más bajos de los últimos 20 años. Sin embargo, en 2023 la realidad es que la subida de los tipos de interés está provocando que las viviendas de nueva construcción caigan con respecto a 2022, así lo indica el indicador ABI National Data. Lo que sucede, de acuerdo a las consultas hechas a arquitectos, es que estos están esperando a la bajada de los tipos de interés para acometer las obras durante este periodo, lo cual hace indicar que la demanda de viviendas de nueva construcción mejorará cuando bajen los tipos. También cabe destacar que existen diferencias en la tendencia de la construcción, según las zonas del país. Mientras que en Midwest se está construyendo cada vez más, en el resto de las zonas la tendencia va a la baja. La zona South es la segunda zona donde más se construye, seguida de la zona Noroeste y de la Oeste, pero, en cualquier caso, en este 2023, los crecimientos marginales son decrecientes.

Otro dato que se aprecia es que, por tipo de construcción, la mixta es la que menos ha caído en el último año, seguida de la institucional. Donde se aprecia una mayor caída es en la construcción residencial, la cual va cada vez a menos desde octubre de 2022.

Ventas de viviendas existentes

Si nos centramos en las ventas de viviendas existentes, la compraventa también va a menos en este 2023 con respecto al acumulado de los tres años anteriores. En el acumulado de enero a septiembre de 2023 se han vendido un 23% menos de viviendas ya construidas respecto a ese mismo periodo de 2022. Los últimos datos completos de 2022 indican que se vendieron 5.026.000 viviendas.

Remodelaciones de vivienda

En relación con la bajada de ventas de viviendas existentes, también se presenta un crecimiento marginal de las reformas de vivienda decreciente. De acuerdo a un estudio realizado por la Universidad de Harvard, y pese a que el gasto en reformas en Estados Unidos se sitúa entre los 470 y 490 billones de dólares, las expectativas son que en 2024 el gasto descienda hacia cerca de los 450 billones de dólares.

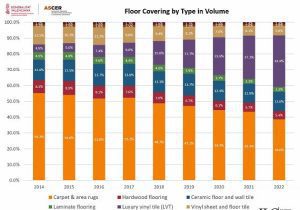

Recubrimientos de pavimento (gasto en volumen)

En lo relativo a la cuota de mercado por tipo de recubrimiento en Estados Unidos, las moquetas y alfombras son las que más presencia tienen en ventas. A pesar de ser la opción preferida, son los recubrimientos que mayor caída están experimentando, pasando del 55,2% en 2014 al 38,6% en 2022. En contraposición a este tipo de recubrimiento, se está presenciando el auge de las baldosas de vinilo de lujo (LVT), que no tienen precios muy diferentes a las baldosas cerámicas, pero si un coste de instalación inferior (entorno a un 30% menos), lo que le ha llevado a multiplicar por siete su presencia en el mercado en los últimos 8 años, y a ocupar la segunda posición con un 32,4% de cuota de mercado en 2022. Por su parte, los pavimentos y revestimientos cerámicos se mantienen en tercera posición con un 12%, sin haber experimentado cambios significativos en la cuota desde 2014. Por debajo de la cerámica se encuentran los recubrimientos de madera, los cuales tienen un 5,4% de cuota de mercado, y un precio superior a la cerámica, lo que hace que el gasto total en baldosas cerámicas y en recubrimientos de madera sea muy similar. En las posiciones de cola, con cuotas que no superan el 6% en ninguno de los casos están las hojas de vinilo y el suelo laminado entre otros.

Figura 1: Evolución de cuota de mercado por tipo de recubrimiento en Estados Unidos

Fuente: ASCER Spanish Ceramic Tile Manufacturers Association US Industry Overview

Distribución del sector cerámico en Estados Unidos

Por lo que respecta al sector cerámico, Joe comenta que el volumen de ventas de cerámica se mantuvo estable en 2022, con unos números que alcanzaban los 288 millones de metros cuadrados, sin embargo, en este 2023, y con datos oficiales hasta septiembre, se prevé una caída del 9% en el consumo de cerámica, motivado especialmente por la disminución de las importaciones. En cuanto al peso de las ventas de producto nacional e importaciones, no hay cambios, manteniéndose la proporción 30-70%.

Pasando a la lista de los máximos exportadores, ha habido cambios en 2023 respecto al ranking de 2022. Mientras que en 2022 los máximos exportadores a Estados Unidos eran España, Italia y México, en 2023 India pasa a ser el máximo exportador, con España en segundo lugar, México en tercera posición e Italia como cuarto país del ranking.

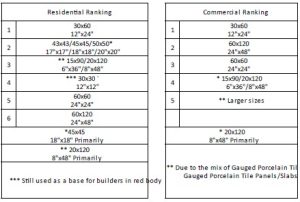

En la ponencia, también se comentaron los formatos más comunes en uso residencial (30×60, 45×45 y 50×50) y para uso comercial (30×60,60×120 y 60×60). En general, la tendencia que se observa es una demanda estable del formato 30×60 y una disminución del 60×60, mientras que el 60×120 está en auge.

Figura 2: Formatos vendidos más comunes por tipo de construcción en Estados Unidos

Fuente: ASCER Spanish Ceramic Tile Manufacturers Association US Industry Overview

Geográficamente, la zona oeste es la que mayor consumo hace de cerámica, siendo California el estado que más consume de todo el país. En la zona sur, Texas es también un mercado importante donde se concentran muchas ventas, y Florida, en la zona sudoeste, hace lo propio. Por su parte, Nueva York e Illinois también concentran un gran número de ventas.

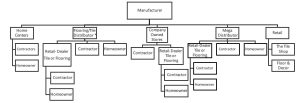

Otro de los aspectos que se comentó en la sesión fue el tipo de distribuidores que existen en el país norteamericano. Los más comunes son:

- Home centers → Equivalen a Categroy Killers de bricolaje como Home Depot, los cuales venden cerámica entre muchas otras categorías de producto para el hogar.

- Flooring Distributor → Distribuidores centrados en la venta de muchos tipos de recubrimientos no cerámicos, aunque últimamente incluyen cerámica en su catálogo, pero en menor medida que el resto de los recubrimientos.

- Tile Distributor → Solo comercializa baldosas cerámicas a distribuidores, constructores y Category Killers.

- Flooring Dealers → Compra producto de distribuidores de cerámica y no cerámica y hace instalaciones.

- Tile Dealer → Compra producto al Tile Distributor y vende a constructores y propietarios, pero no realiza instalaciones

- Company Owned Stores → Fabricantes con tiendas propias, los cuales venden a distribuidores específicos, constructores, distribuidores y trabajan con ciertos arquitectos y diseñadores.

- Mega distributors → Grandes distribuidores que facturan más de 50 millones de dólares al año.

- Retail → se dirigen al mercado Pro, los cuales influyen en la opinión de la gente y marcan las tendencias.

Figura 3: Canales de distribución más frecuentes en Estados Unidos

Fuente: ASCER Spanish Ceramic Tile Manufacturers Association US Industry Overview

Respecto a la cuota de mercado de cada distribuidor, el ‘retail’ ha experimentado un gran crecimiento en los últimos años y se sitúa muy próximo a los ‘Home Centers’, los cuales están a la cabeza del ranking con un 27% de cuota por el 26% que tienen los ‘retailers’. Por otra parte, las ‘Company Owned Stores’ están experimentando una caída importante, actualmente son responsables del 18% de las ventas. Por último, se encuentran los ‘Mega Distributors’ y ‘Distributors’ los cuales tienen la misma cuota de mercado (14%).

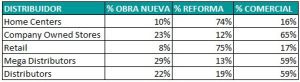

Para acabar, se presentó la distribución de las ventas de cada distribuidor.

Figura 4: Distribución de ventas de distribuidores por tipo de obra

Fuente: Elaboración propia a partir de los datos de ASCER Spanish Ceramic Tile Manufacturers Association US Industry Overview

Unidad de Inteligencia Competitiva del ITC-AICE